Шесть банков из числа крупнейших в мире вошли в проект по разработке цифровой валюты, которую они надеются со следующего года использовать для расчета и клиринга финансовых сделок. Это Barclays, Credit Suisse, Canadian Imperial Bank of Commerce, HSBC, MUFG и State Street, сообщает Financial Times.

Криптовалюта, которую начавший разрабатывать ее UBS назвал utility settlement coin (можно перевести как «практичные деньги для расчетов»), использует технологию блочных цепей, или распределенного реестра. Вместе с UBS новой валютой уже более года занимаются такие банки, как Deutsche Bank, Santander и BNY Mellon, а также брокер ICAP.

Расширение числа участников происходит в тот момент, когда проект переходит в новую фазу: его члены намерены начать более активное обсуждение с центробанками и заняться усилением защиты данных и киберсистем. Как сказал FT Хайдер Джеффри, директор по финансово-технологическим инновациям в UBS, переговоры с центробанками и регуляторами уже идут, а в течение ближайшего года банки планируют договориться с ними о взаимодействии, чтобы ближе к концу 2018 г. уже начать проводить ограниченное число операций.

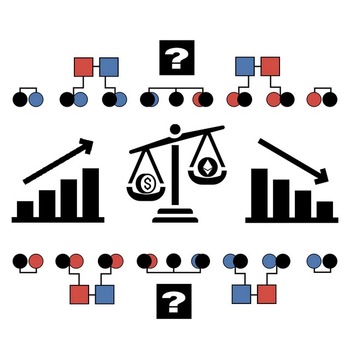

Технология блокчейн, которая использует децентрализованную сеть компьютеров для электронной верификации финансовых транзакций, может применяться для значительного ускорения расчетов по операциям, которые сейчас проводятся через бэк-офисы и требуют миллиардов долларов в виде обеспечения на период клиринга и перевода денежных средств. Виртуальная валюта USC должна помочь финансовым институтам расплачиваться за ценные бумаги (акции, облигации), не дожидаясь, пока будет завершен перевод реальных денежных средств традиционным образом. Вместо этого они смогут использовать криптовалюту, которая будет конвертироваться в центробанках в деньги (в любой валюте). Храниться цифровые деньги USC будут с помощью распределенного реестра, что позволит моментально обменивать их на ценные бумаги, с которыми проведены сделки.

«Сегодня распределенный реестр – одна из самых новаторских технологий. Мы видим несколько выгод от этого проекта – от снижения рисков до повышения эффективности использования капитала на финансовых рынках», – говорит Ли Брейн из технологической дирекции в инвестиционно-банковском подразделении Barclays.

По словам Джеффри, в практику технология будет внедряться постепенно. Первым шагом, который и может быть реализован уже в конце 2018 г., скорее всего, станет проведение платежей в разных валютах между банками. Например, если один банк должен другому $100 млн, а тот ему – 50 млн фунтов стерлингов, они могут почти мгновенно провести расчеты, используя USC.

Случай с ценными бумагами более сложный, поясняет Джеффри: для операции их самих нужно будет перевести в блокчейн, в противном случае получить выгоду в виде экономии времени и сокращения капитала для резервирования не получится.

Пока остаются вопросы, можно ли будет считать платежи с использованием криптовалюты и проводом ее через центробанк безрисковыми и бесспорными, указывает Питер Рэндалл, основатель британского проекта Setl, который в 2015 г. был создан инвесторами хедж-фондов и специалистами по трейдингу также для разработки криптовалюты и проведения с ее помощью сделок на финансовых рынках. Без положительного ответа на них не удастся высвободить капитал, который сейчас необходимо резервировать до окончательных расчетов по сделкам с ценными бумагами, сказал он FT.

Джеффри называет еще один риск для USC – выпуск центробанками собственных криптовалют, в результате чего частная цифровая валюта банков может не найти достаточно обширного применения. В частности, таким проектом занимается ЦБ Швеции. В конце 2016 г. заместитель председателя Риксбанка Сесилия Скингсли говорила, что в Риксбанке надеются принять решение по поводу выпуска экроны в следующие два года. Джеффри, однако, полагает, что у центробанков уйдут «многие годы» на подготовку собственных криптовалют.