Что такое уровни Фибоначчи в трейдинге и как ими пользоваться?

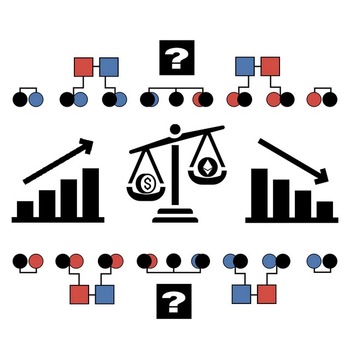

Уровни Фибоначчи в трейдинге - полезный инструмент, подходящий для многих стратегий. На основе уровней Фибоначчи построено несколько индикаторов, они включены в торговые системы, популярные десятилетиями: расширение, веер, дуги, каналы, временные периоды, окружности, спираль, клин, коррекция. Уровни Фибоначчи в трейдинге помогают определять ценовые движения на любом рынке от фондового до криптовалютного.

Что такое уровни Фибоначчи?

Леонардо Фибоначчи Пизанский (1180-1240) - выдающийся математик, занимался изучением математических трудов древних греков, египтян и арабов, выпустивший труд “Книга вычислений”, где представил ряд натуральных чисел, позднее названных в его честь “ряд чисел Фибоначчи”. Это последовательность, в которой новое число образуется суммой двух предыдущих: 0, 1, 1, 2, 3, 5, 8, 13 и так далее, где 13=5+8. Леонардо исследовал египетскую пирамиду в Гизе и пришел к выводу, что она построена по правилу золотого сечения. Это отрезок AC, который разделен на две части таким образом, что отношение AC:AB и AB:AC равны 1,618, а отношение AB:AC и BC:AB - 0,618.

Золотое сечение является истинной мерой соотношений, признанной во всем мире. Ему подчиняются космические образования и многие природные объекты, например, морские ракушки и спираль человеческого уха. Позднее знаменитый Леонардо да Винчи применит правило золотого сечения для построения пропорций человека.

Золотое сечение и последовательность Фибоначчи нашли применение не только в математике, но и в трейдинге. Ряд чисел Фибоначчи лег в основу многих графических способов прогнозирования ценового движения, основным из которых являются уровни коррекции Фибоначчи.

Уровни Фибоначчи в трейдинге - линии, которые образуют актуальные поддержку и сопротивление. Они строятся между экстремумами цен и определяются соответствующими коэффициентами: 0%, 23,6%, 38,2%, 50%, 61,8%, 78,6%, 100%, 138,2%, 161,8%, 261,8% и 423,6%. Чтобы понять, как использовать числа Фибоначчи в трейдинге, приведем пример расчета коррекции для золота после декабрьского роста в 2023 году до отметки почти в 2150 долларов за унцию. Так как тренд был бычий, то за точку A берется наименьшая цена, а за точку B - наибольшая.

На графике видно, что локальный минимум был образован 13 ноября на отметке 1931,685, а наивысшей точки цена достигла 4 декабря на уровне 2148,99 долларов. Графическое отображение уровней коррекции Фибоначчи представлено на скриншоте, а рассчитать вручную его можно по следующей формуле, для примера возьмем коэффициент 61,8%: B-(B-A)*61,8%. Подставив известные цифры, получаем 2148,99-(2148,99-1931,685)*61,8%=2014,695. На рисунке видно, как цена отбилась от этого значения, ушла к сопротивлению 50%, а после продолжила падение до 78,6%, затем окончательно развернулась.

Трейдеры используют уровни Фибоначчи для поиска возможных зон разворота тренда или локальной смены движения для усиления позиций по тренду. Для поиска точек построения коррекции всегда выбирают наибольшее и наименьшее значение цены, то есть экстремумы. Их можно рассматривать на разных временных периодах в зависимости от выбора торговой стратегии.

Теханализ Фибоначчи применим для различных рынков и одинаково хорошо работает для любых торговых пар.

Ниже рассмотрим различные графические методы анализа с помощью индикаторов Фибоначчи.

Зачем применяют сетку Фибоначчи в трейдинге?

Сетка Фибоначчи в трейдинге - инструмент, который показывает горизонтальные уровни коррекции (0-100%) и может помочь рассчитать импульсные движения (уровни 138,2%, 161,8%, 261,8% и 423,6%). Также сетка содержит вертикальные линии - временные отметки, когда цена может начать ускоряться, сломать тренд или показать локальное импульсное, сильное движение. Периоды строятся по правилу числового ряда Фибоначчи. При анализе временных периодов принято игнорировать три первые линии, так как они слишком короткие.

Уровни Фибо используются в большом количестве стратегий. Из наиболее известных и популярных - волновая теория Эллиотта, rice Action, который лег в основу Smart Money. В своих книгах данный метод анализа применяют такие трейдеры как Ларри Вильямс, Эрик Найман, Р. Фишер, Б. Мендельброт и Р. Хадсон и другие. Использовать сетку очень просто, но трейдеру важно научиться правильно натягивать индикатор, чтобы получить наиболее точные уровни. Как пользоваться сеткой Фибоначчи:

- Прежде всего нужно определить трендовое движение на графике и найти его начало и окончание, то есть ценовые экстремумы.

- Для растущего рынка сетку надо растягивать от нижней точки к верхней. Для падающего - наоборот.

- Уровни 23,6%, 38,2%, 50%, 61,8%, 78,6% используются для определения зон потенциальной остановки коррекционного движения, то есть разворота цены.

- Уровни, образованные на 138,2%, 161,8%, 261,8% и 423,6%, используются для поиска дальнейших ценовых значений после коррекции.

- Временные периоды, образованные вертикальными линиями, могут помочь трейдеру определить, когда закончится коррекция или остановится импульс.

Каждая зона в сетке выделена своим цветом, чтобы трейдеру было удобнее работать.

Использовать сетку можно так: после нахождения максимума и минимума цены определить уровни коррекции. Для этого нужно тянуть инструмент согласно тренду. Если актив рос, то сетку необходимо строить снизу вверх, а уровни коррекции будут показывать возможное снижение стоимости инструмента. Самые частые зоны разворота цены - 50%, 61,8% и 78,6%. На этих уровнях трейдер может покупать актив, чтобы продать его на уровнях Фибоначчи, соответствующих импульсам, то есть 138,2%, 161,8%, 261,8% и 423,6%. Чаще всего отрабатывают растяжения 161,8% и 261,8%.

Важно: индикаторы Фибоначчи не дают 100% гарантии, что цена остановится на одном из уровней. Любой рынок имеет переменчивый и динамический характер, поэтому применять данный инструмент необходимо только в проверенной системе. Опытные спекулянты имеют гибкость и готовы в любой момент поменять свой торговый план. Новичку имеет смысл проверять стратегию на историческом графике или демонстрационном счете, чтобы избежать потери капитала.

Как использовать Фибоначчи в трейдинге

Инструментов Фибоначчи в трейдинге огромное количество, а трейдеры могут по-разному встраивать их в свою систему анализа. Одна из наиболее популярных стратегий в трейдинге - Волны Эллиотта, она наиболее широко использует уровни Фибоначчи на графике. Есть индикаторы, которые определяют импульсы, коррекционные движения, временные периоды и даже углы тренда. О том, как пользоваться Фибоначчи в трейдинге, применять индикаторы и находить точки входа, поговорим ниже.

Коррекция Фибоначчи в трейдинге

Есть теория, согласно которой, наиболее вероятные уровни разворота цены находятся на отметках 38,2% и 61,8%. Это довольно объемное утверждение, которое требует уточнений. Коррекция Фибоначчи в трейдинге зависит от цикла жизни тренда. В зарождающемся чаще всего случаются незначительные движения, а при сильно выраженном они часто останавливаются на 61,8%. Есть и другие варианты определения возможного коррекционного диапазона, они относятся к разным торговым системам.

Научиться правильно пользоваться коррекцией по Фибоначчи в трейдинге не так сложно, как кажется на первый взгляд. Основная проблема новичков связана с динамичностью графика на разных фреймах. Построение должно выполняться на том периоде, который трейдер использует в качестве основного для торговли. Некоторые спекулянты считают, что коррекцию нужно строить исключительно на старших временных отрезках, например, если торговля идет на 1H, то тянуть сетку следует на 4H или 1D. Есть приверженцы применения только логарифмического графика, чтобы избежать визуального искажения на разных ТФ.

Рассмотрим примеры использования золотого сечения Фибоначчи в трейдинге на реальном графике BTC/USD. На скриншоте показан недельный график, период с марта 2020 года по август 2021. Цена образовала минимум в районе 3700 долларов и устремилась к отметке 65000$, после чего начала корректироваться. Уровень 61,8%, обозначенный темно-зеленым цветом, выступил поддержкой, удержал цену. Дальше BTC устремился на обновление максимумов.

А если выделить начало тренда в этом цикле, когда он еще не набрал силу, то видно, как цена перестала падать вблизи от линии 38,2%.

Еще один пример, дневной график IMOEX после падения сформировал сильную свечу. После такого закрытия дня трейдер мог принять решение купить актив. Коррекция составила чуть больше, чем 61,8%, после чего произошел откат. Так как нисходящий тренд уже был сломан, трейдер мог перезайти в покупку или усилить длинные позиции на этом откате. Для этого нужно определить, где он остановится. Разворотная свеча сформировалась вблизи 38,2%, подтвердив зарождающийся тренд. Говоря простым языком, использовать коррекцию Фибоначчи можно в любом цикле, на любом таймфрейме и в любой торговой стратегии. Как работать с индикатором, решает трейдер. Однако не стоит всецело полагаться на один инструмент, так как в трейдинге нет священного Грааля.

Расширение Фибоначчи

Расширение Фибоначчи, основанное на тренде, применяется для расчета продолжения движения после коррекций. Для него используются коэффициенты 138,2%, 161,8%, 261,8% и 423,6%. Как и в случае с коррекциями, есть те значения, которые являются разворотными чаще всего - 161,8% и 261,8%. Рассмотрим наглядный пример, как пользоваться расширением Фибоначчи на графике BTC/USD. 14 апреля 2021 года был сформирован максимум цены около уровня 65000 долларов, после чего началась коррекция, положив начало нисходящему тренду. Стоимость биткоина опустилась до 47 тысяч, затем откорректировалась в диапазон 60 000 и продолжила падать. Трендовое падение завершилось вблизи расширения 161,8%, где началась консолидация и формирование нового направления.

Правильно построить расширения Фибоначчи в трейдинге можно по следующей схеме:

- Определить тренд, выбрать инструмент Расширение Фибоначчи и первую точку установить на начало тренда, в данном пример - максимум цены.

- Вторая точка - конец локального тренда.

- Третья точка является окончанием отката.

Инструменты для определения линий Фибоначчи в трейдинге есть на платформе Трейдингвью, в терминалах криптовалютных бирж и брокеров Форекс.

Веер Фибоначчи

Мало кто из начинающих трейдеров знает, как пользоваться веером Фибоначчи в трейдинге. В техническом анализе веерные уровни используются для определения наиболее вероятных разворотов трендового движения. Построение выполняется так:

- Для определения начала коррекции растущего тренда нужно тянуть индикатор от максимальной цены к минимальной.

- Для поиска коррекции медвежьего тренда необходимо растягивать инструмент от минимума к максимуму.

- На графике образуется прямая AB, которая является диагональю прямоугольника.

- В прямоугольнике обозначаются горизонтальные уровни коррекции 38,2%, 50% и 61,8%.

- Из точки A к точкам пересечения горизонтальных уровней и вертикальной линии окончания прямоугольника проводятся лучи, которые и образуют веер Фибоначчи.

Трейдеру не придется вручную рисовать все фигуры, они автоматически будут выстроены при установке первой и второй точки. Предполагается, что цена ходит между лучами в трендовом движении, а когда пересекает уровень - разворачивается. Этот индикатор имеет меньше популярности, чем сетка или расширение, так как по нему сложнее определить потенциальное начало разворота, тем более неопытным спекулянтам. Инструмент может использоваться в сочетании с другими индикаторами, графическими моделями и осцилляторами для поиска более точных сигналов для входа в рынок.

Волны Эллиотта

Ральф Нельсон Эллиотт основал волновую теорию в начале 1920-х годов, совершенствовал ее более 25 лет. Он был бухгалтером, питал слабость к математике и искал закономерности в природе, архитектуре и поведении людей, что и привело его к изучению фондового рынка. Сам он не сделал карьеры трейдера или инвестора, но его волновая теория широко используется последователями, наиболее известны такие имена как Пректер, Фишер, Балан, Вильямс, Майнер.

В основу теории волн легла идея цикличности движения, построенная на последовательности Фибоначчи. Объединив волны в трейдинге и Фибоначчи, Эллиотт выдвинул теорию, что любой тренд имеет цикл, состоящий из пяти волн по тренду и трех против него. Однако структура волнового движения не так проста, она имеет вложенность: на растущем тренде 1,3 и 5 волны движутся наверх, 2 и 4 - падение или флэт в рамках коррекции. Затем начинается откат в рамках волн ABC, где A - первая волна падения, B - коррекционный рост, C - усиление падения. Все те же параметры характерны и для падающего тренда.

Волновая Теория Эллиотта и уровни Фибоначчи основаны на фракталах, что позволяет прогнозировать точные значения для окончания каждой волны. Сложность в том, что согласно трудам основателя, любая волна является частью другой волны.

Если взять дневной таймфрейм, то вложенность можно расчертить до минутного графика. При этом приверженцы теории используют даже боковик для разволновки, но такой подход совершенно запутает новичка на бирже.

На рисунках ниже представлены дневной и 4H графики SHIB/USDT в период с июня по август 2023 года. На 1D была сформирована пятиволновка с восходящим трендом, обозначенная фиолетовым цветом. Если перейти на более низкий ТФ, то видно, что первую волну роста можно разложить на 5 волн - 3 роста и 2 коррекции, обозначено желтым цветом. А волну 2, коррекционную, на ABC - зеленый цвет. Сложность заключается еще и в том, что согласно теории Эллиотта, тренд может иметь не только 5, но и 7, 9, 11 волн.

Однако базовые принципы расчета для каждой волны были сформированы как раз из принципов коррекции и растяжения Фибо:

- трендовые волны рассчитываются по расширениям Фибоначчи и соответствуют значениям 138,2%, 161,8%, 261,8% и 423,6%;

- коррекционные волны можно определить по уровням 23,6%, 38,2%, 50%, 61,8% и 78,6%;

- в каждой волне можно выделить подволны и определить наиболее точное значение разворота цены.

Более подробную инструкцию расчета волн можно найти в трудах самого Эллиотта или его последователей. Каждый из них преобразовал базовую теорию и нашел ей применение с подобранными индикаторами, сформулировал правила и предложил свою стратегию. Важно помнить, что рынок никогда не дает гарантий заработка, поэтому система трейдера должна включать риск и мани менеджмент для защиты депозита от слива.

Принципы построения уровней Фибоначчи

Начинающий трейдер, как правило, при изучении метода Фибоначчи в трейдинге сталкивается с проблемой нахождения экстремумов. На первых порах можно использовать инструмент Зигзаг, которых справляется с этой задачей. Он не идеален, поэтому тренировать навык построения максимума и минимума на графике необходимо. Ключевые принципы, как правильно строить уровни Фибоначчи:

- Выбрать временной период, на котором четко виден тренд.

- Найти точку, которая является самой низкой в этом периоде, и самую верхнюю точку. Выше и ниже этих значений цена в исследуемом диапазоне заходить не должна.

- Для поиска коррекций растущего тренда тянуть сетку от минимума к максимуму, для нисходящего - наоборот.

- Для поиска расширений первую точку ставить по тому же принципу.

- Для использования таких инструментов как веер построить точки против тренда.

Соответствующие инструменты можно найти в терминалах бирж и брокеров, а также в сервисе TradinView.

Однако если трейдер собирается использовать данный инструмент в своей стратегии, то ему следует уметь самостоятельно находить значения уровней Фибоначчи. Для этого нужно выполнить следующие расчеты:

- Определить экстремумы и найти их разницу.

- Умножить полученное число на искомое значение, например, 38,2%.

- Полученное число вычесть из максимума при коррекции восходящего движения или прибавить к минимуму при нисходящем. Провести горизонтальный уровень на полученной отметке.

- По такому принципу построить все остальные линии.

Подобные инструменты есть у каждого поставщика финансовых услуг. Их можно настроить, убрав ненужные уровни, поменяв цвета, минимизировав количество эффектов на графике. Торговля по уровням Фибоначчи не является самостоятельной системой и должна использоваться в комплексе с другими индикаторами и инструментами анализа.

Преимущества и недостатки

Метод Фибоначчи в трейдинге имеет ряд неоспоримых преимуществ:

- применим для любых рынков, одинаково работает как на Форекс, так на криптовалютном, фондовом, сырьевом и пр.;

- можно использовать для любого временного периода;

- возможность совмещать уровни Фибо с другими методами анализа - трендовые, скользящие и пр.;

- применение Фибоначчи в трейдинге во многих торговых стратегиях - волновая теория, Smart Money, rice Action и пр.;

- помощь в определении ключевых точек для открытия и закрытия позиций;

- простота в использовании готовых индикаторов.

Важные уровни Фибоначчи могут использовать даже новички, если будут следовать простым инструкциям, описанным в данной статье.

Но, как и у любого другого инструмента, у технического анализа по Фибоначчи есть недостатки:

- уровни предназначены для исторического графика, то есть определяют коррекцию для движения в прошлом, для определения экстремумов потребуется владение другими методами анализа, например, свечного;

- вариативность и субъективность расчетов - даже среди опытных волновиков много расхождений в том, где заканчивается одна волна и начинается другая, так же обстоит дело с коррекциями, они могут остановиться на уровне 38,2% или дойти до 78,6%;

- отсутствие точных значений для входа - цена может развернуться, не дойдя до уровня или устроив ложный пробой, более точные входы могут дать дополнительные инструменты;

- нельзя определить зарождение нового тренда или продолжение текущего, так как ни один инструмент не может обеспечить 100% прогноз цены актива;

- сложность с использованием некоторых вариаций индикаторов Фибоначчи возникает из-за их противоречий, особенно это касается таких инструментов как дуги, временные периоды, окружности, спираль.

Выстраивать стратегию в трейдинге на Фибоначчи без использования дополнительных методов анализа неразумно. Ценовые уровни динамичны, могут меняться, как и весь рынок.

Заключение

Использование уровней Фибоначчи в техническом анализе может помочь трейдеру в определении ключевых уровней, которые в совокупности с другими аналитическими данными позволят прогнозировать смену тренда или приближающуюся коррекцию. Есть много вариантов работы с уровнями, большое количество инструментов в терминалах брокеров и бирж.

Каждый трейдер подбирает для своей стратегии те индикаторы, которые наиболее точно отображают моменты открытия и закрытия сделок, разворотные зоны. Нет единогласного мнения, как правильно использовать Фибоначчи в трейдинге, так как любая оценка довольно субъективно отражает реальную картину, не известную никому.

Рынок всегда прав, спекулянт может угадывать направление, анализировать его, пытаться доказать правоту собственной позиции. Все это ошибки трейдеров, которые приводят к потере депозита. Только выстраивание торговой стратегии с соблюдением рисков позволит на дистанции иметь доход. Только комплексное изучение графиков и гибкость помогут найти надежные торговые решения и войти в небольшой процент успешных участников финансовых рынков.

Ответы на часто задаваемые вопросы

Самые сильные уровни Фибоначчи

- Для коррекций чаще всего отрабатывают уровни 38,2% и 61,8%, для растяжений - 161,8% и 261,8%.

Почему уровни Фибоначчи работают в трейдинге?

- Уровни Фибоначчи основаны на золотом сечении, цикличности. Она есть в природных явлениях, человеческом теле, поведении личности. Коллективное поведение толпы у ключевых уровней (закрытие или открытие позиций) заложено в основу анализа Фибоначчи.

Как растягивать сетку Фибоначчи правильно?

- От ценового минимума до максимума по тренду для восходящего движения, от максимума до минимума при нисходящем тренде.

Как пользоваться линиями Фибоначчи в трейдинге?

- Использовать уровни можно для потенциального окончания трендового движения, для поиска точек входа после коррекций, для расчета волн Эллиотта и для других стратегий.