Margin-call – ситуация, что может возникнуть при торговле на фондовых рынках с использованием заемных средств или активов брокера. Ее возникновение не сулит трейдеру ничего хорошего. Ниже мы расскажем, что такое маржин-колл на бирже. Также вы узнаете почему он возникает и как его избежать.

Маржин-колл: что это на бирже?

Маржин-кол происходит от английского «margin call». Помните времена, когда биржевые сделки заключали по телефону? Брокер звонил каждому клиенту. Тогда и появился этот термин «требование о выплате маржи». Финансовые консультанты уведомляли трейдеров лично о необходимости дополнительно пополнить торговый счет.

Многих интересует вопрос «Margin-call – что это простыми словами». Причина в том, что это сложная и рискованная для трейдеров ситуация. Термин напрямую связан с маржой. Она является залогом, который брокеры берут у трейдеров. Взамен они предоставляют им возможность торговать на фондовых рынках за счет кредитных денег или ценных активов.

К данной услуге спекулянты прибегают для увеличения потенциальной прибыли. Предположим, что у вас есть всего 100 долларов. Прибыль в 1% от этого депозита составляет один доллар. Можно использовать кредитное плечо 1:20, что позволит сумму сделки до 2 000 долларов США. В таком случае, при росте цены в 1% доход будет уже 20 долларов США. Падение же цены на 1% даст убыток. Но в первом случае он составит один доллар, а во втором – 20.

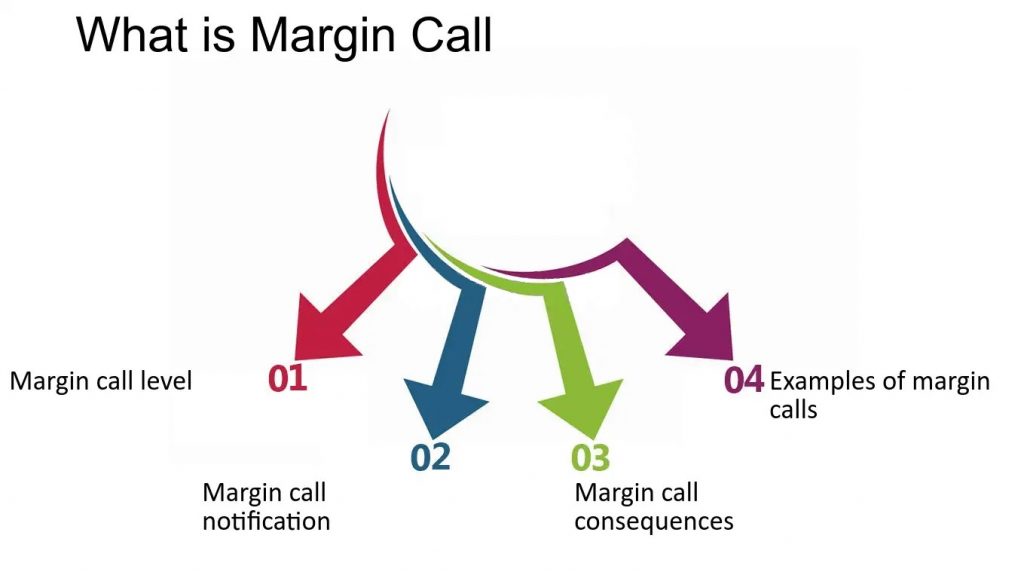

Маржинколл свидетельствует о том, что уровень средств на счете клиента опустился до критических низких отметок. В таком случае брокер просит трейдера закрыть часть имеющихся у него позиций. Это нужно для соблюдения маржинальных требований.

Игнорирование этого запроса влечет за собой принудительное закрытие сделок клиента. Это делает для того, чтобы предотвратить уход баланса в минус. Эта процедура называется стоп-аут, ее задачей является сохранение средств брокера. Концепция Маржин кола актуальна для всех рынков, на которых применяется инструмент маржинальной торговли, включая CFD, фьючерсы, валютные пары, акции. При этом не принципиально, как торгует клиент – в лонг или в шорт.

Когда наступает маржин-колл?

Маржинкол наступает в момент, когда маржа достигает 100% от уровня, который был установлен брокером. Уровень маржи представляет собой процентное соотношение свободных денег трейдера к залогу. Последний предоставляется для обеспечения открытых с использованием кредитных средств позиций. Когда он составляет 100%, можно говорить о том, что залог относится к объему свободных денег как 1 к 1.

Расчет этого уровня осуществляется по следующей формуле: (сумма свободных средств / объем маржи) * 100. Когда наступает маржин колл, указанный уровень крайне близок к значению 100%. Если же он опустится ниже, клиент станет должен брокеру, так как размер его убытков превысит сумму имеющегося на счете обеспечения.

Расчет такого уровня позволяет «держать руку на пульсе» и контролировать депозит. С ним легко определить, когда убытки становятся слишком большими. Готовые индикаторы такого типа есть в терминалах MetaTrader 4 и 5. Они обновляют свои значения в реальном времени.

Когда происходит маржин-колл, брокер предлагает трейдеру добавить на счет дополнительные средства. Благодаря этому уровень маржи вновь повышается и депозит выдерживает большие просадки позиций. Но пополнения имеют смысл лишь в случае, если трейдер знает – ему хватит средств для обеспечения, чтобы переждать падение цены актива и дождаться ее роста.

Пример расчета Margin-Call

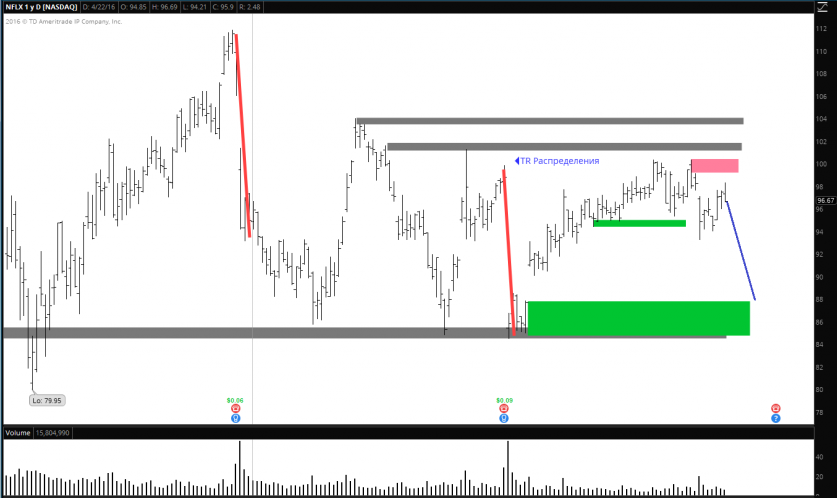

Для наглядности разберем конкретный пример расчета маржин-колла и предположим, что трейдер с начальным депозитом в 1 000 евро использует кредитное плечо 1:20 и покупает какой-либо актив в объеме на 500 евро (2 000 евро с учетом брокерских средств). Сумма его ликвидных средств, не задействованных в сделках, при этом составляет 500 евро.

Если общая стоимость купленного объема выбранного актива в портфеле снизится с 2 000, например, до 1 200 евро, наступит марджин-колл. В таком случае брокер, желая сохранить свои средства, требует от клиента закрыть позицию или внести обеспечительную маржу.

Под ней подразумеваются дополнительные средства, позволяющие оставлять позицию открытой и выдерживать еще большие просадки, чтобы не фиксировать убыток. Например, если внести на счет 300 евро, то открытая позиция выдержит просадку на эквивалентную сумму перед принудительным закрытием. Если стоимость активов и дальше будет снижаться, снова наступит маржинкол в трейдинге.

Важно понимать, что брокеры предупреждают трейдеров о необходимости внести дополнительные деньги на счет до того момента, как маржа закончится.

Это может произойти, например, когда доля собственных средств клиента в сделке падает с 25% до 5% – условия процедуры зависят от конкретного брокера. Такой подход нужен для того, чтобы кредитор не ушел в убыток из-за дальнейшего снижения цены купленных клиентом активов.

Перед открытием сделок с плечом брокер устанавливает еще и начальную маржу. Под ней подразумевается сумма собственных денег клиента, которая должна быть у него в портфеле. Если объем портфеля становится ниже этого показателя, инвестору запрещается открывать новые позиции, либо увеличивать уже имеющиеся.

Начальная маржа рассчитывается брокерами исходя из того, какими активами хочет торговать трейдер. Также учитываются текущая цена актива, количество лотов и ставки риска, рассчитанные, например, клиринговыми центрами Мосбиржи и СПБ биржи, если речь идет о российских брокерах.

Как избежать возникновения маржинального колла?

В первую очередь следует внимательно изучить условия маржинальной торговли, которую предлагает брокер, включая причины для маржин-колла на Форексе и других рынках. Также клиент должен постоянно мониторить показатели своего портфеля и рыночные движения. Рекомендуется не ждать, пока портфель выйдет за уровень начальной маржи, и пополнять его заранее, если наблюдаются просадки в цене купленных активов.

Важно ограничить число открытых позиций так, чтобы минимизировать применение заемных средств. Это уменьшает и сопутствующие риски маржинального колла. Рекомендуется не брать слишком большое кредитное плечо. Чем больше своих денег трейдер использует для торговли, тем меньше вероятность рассматриваемой ситуации.

Снизить риски позволит их диверсификация. Торговать стоит сразу несколькими активами, чтобы просадки одного компенсировались стабильностью или ростом других. При открытии позиций стоит устанавливать стоп-лоссы. Они позволяют обезопасить свой депозит от чрезмерных убытков, которые являются причиной margin-calls.

Заключение

Чтобы избежать маржи-колла, следует внимательно изучать предлагаемые брокером условия маржинальной торговли. Также трейдер должен тщательно расчитывать все риски. Важно помнить, что работа с кредитным плечом не только увеличивает потенциальную прибыль. Она и умножает возможные убытки. При неправильном подходе можно очень быстро остаться без своего депозита.

Часто задаваемые вопросы

Маржинкол – что это, простыми словами?

- Это ситуация, при которой имеющихся у трейдера денег не хватает для покрытия расходов по сделкам, открытым с использованием кредитного плеча.

Когда происходит Маржин-колл?

- Когда стоимость активов в портфеле падает слишком низко и брокер рискует потерять свои деньги.

Margin Call и Sto Out: что это?

- Марджин-колл это предупреждение от брокера о необходимости пополнить баланс или закрыть маржинальные позиции. Стоп-аут – это принудительное закрытие позиций трейдера брокером.