У понятия «ликвидность в трейдинге» два варианта толкования. Во-первых, это возможность быстро совершить биржевую сделку. Во-вторых, ликвидностью называют зоны скопления ордеров участников рынка.

Этимология термина никак не связана с ликвидацией. Один из вариантов перевода слово «liquid» с английского — «текучий». Подразумевается возможность быстрого перетекания средств в финансовый актив и обратно на баланс торгового счета.

Ликвидность в трейдинге на форексе означает возможность мгновенно совершить сделку с валютной парой — за доли секунды. Смысл термина при торговле акциями и фьючерсами несколько иной. Суть в том, что ликвидный актив на бирже можно быстро продать. Профессиональные инвесторы говорят: «выйти в деньги».

Разбираемся, что такое ликвидность на бирже и на рынке форекс. Выясним, на что она влияет при открытии и закрытии позиций. Узнаем, как определить ликвидность в трейдинге для конкретного инструмента.

Как формируется ликвидность на бирже

Рассказываем, что значит «ликвидность в трейдинге». Простыми словами, это возможность быстро купить или продать актив. Ликвидность акции на бирже означает, что трейдер сумеет продать крупный пакет в течение секунд через торговый терминал. Нормальный объем сделки в такой ситуации — десятки миллионов рублей на Московской бирже и миллионы долларов на западных площадках.

На Московской бирже такие ликвидные активы как акции Сбер, Газпром, Роснефть получится продать в течение секунд. Для бумаг так называемого «второго эшелона» на поиск контрагента может уйти несколько минут. На помощь трейдерам приходит сама биржа. У нее заключены договоры с компаниями, которые обеспечивают ликвидность: готовы купить или продать актив в любой момент. Такие партнеры бирж называются маркет-мейкерами, иначе — поставщиками ликвидности. Они обязаны держать на своих счетах активы, чтобы сделки трейдеров проходили без задержек.

Маркет-мейкеры фактически являются посредниками между участниками рынка. Поставщики ликвидности зарабатывают на спреде — разнице между ценами покупки и продажи.

Как определить ликвидность на бирже

Есть простые способы узнать, получится ли провести биржевую сделку в течение нескольких секунд. Как определить ликвидность в трейдинге:

- Скорость изменения котировок. Если цифры обновляются несколько раз в секунду, то ликвидность акции на бирже высокая.

- Спред. Это разница между ценой покупки и ценой продажи. Если она измеряется десятыми долями процента относительно стоимости актива, значит, по акции всегда есть спрос и предложение.

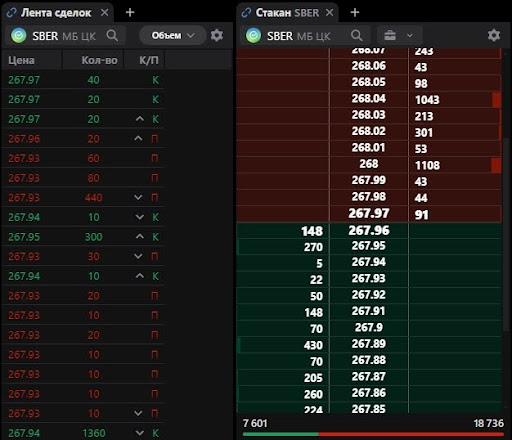

- Количество отложенных ордеров участников торгов. Их можно смотреть в специальной таблице — стакане котировок. Его можно вывести в любом торговом терминале.

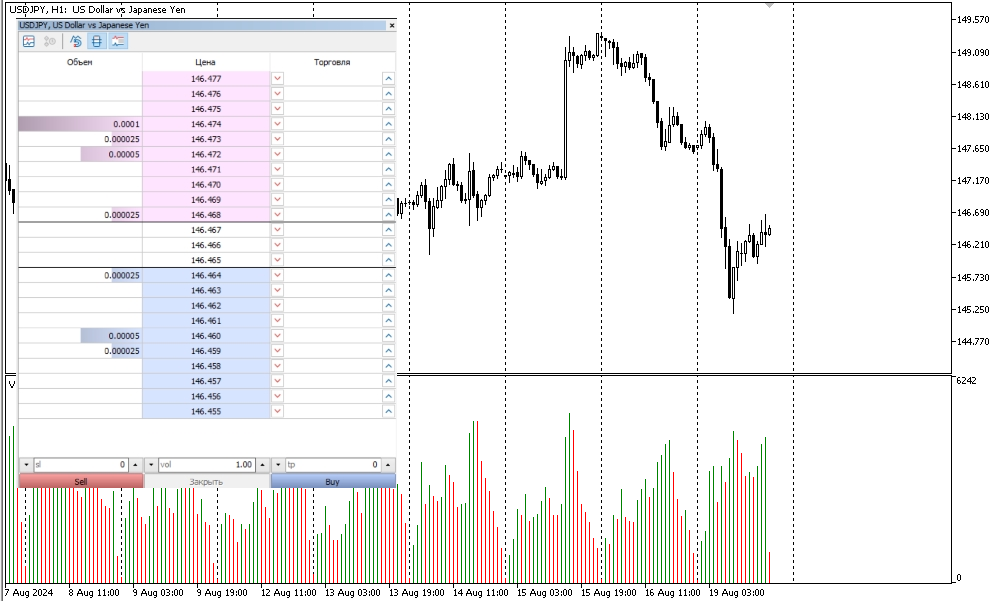

- Объемы торгов. Их диаграмма выводится внизу основного графика. Если объемы ненулевые в любой момент времени, значит, ликвидность в трейдинге высокая.

Все сказанное справедливо для торговли фьючерсами.

Самый простой визуальный способ оценки ликвидности — вывести на экран список инструментов и их графики минутного таймфрейма. Если котировка обновляются хотя бы раз в секунду, значит, идет активная торговля активом. Ликвидность в трейдинге на графике показывает частая смена направления движения. Любые трейдинговые терминалы по умолчанию отображают и таблицу объемов.

Стакан котировок — дополнительный способ оценки ликвидности акций и фьючерсов. Данную таблицу выводить на экран не обязательно. Биржевой стакан позволяет узнать количество заявок на покупку и продажу, а также спред.

Некоторые торговые платформы предлагают еще один инструмент для оценки активности трейдеров — «ленту сделок». Данная динамическая таблица показывает последние объемы в виде цифр.

Как формируется ликвидность на форексе

На международном валютном рынке форекс до 98% сделок спекулятивные. Участники торгов пытаются заработать на колебании курсов. На реальные конверсионные сделки приходится 1–2% от общего числа операций.

Для удобства проведения спекуляций крупные участники рынка договорились о сделках без реальной поставки валюты . Данный механизм называется свопом (swap). Говоря простыми словами, это взаимный кредит под залог другой валюты в том же объеме. Своп подразумевает, что контрагенты когда-то обязаны осуществить обратную сделку. Конкретный период не устанавливается. Также стороны не могут воспользоваться средствами, полученными по свопу, в других целях, кроме как для осуществления спекуляций.

Причина высокой ликвидности рынка форекс — малая доля сделок с реальной поставкой валюты. Операции по свопу осуществляются мгновенно.

Ликвидность на форексе, как и на бирже, обеспечивают маркет-мейкеры. Это примерно 50 крупнейших мировых банков. Рейтинг маркет-мейкеров по объему сделок:

- Citibank (США),

- Deutsche Bank (Германия),

- Royal Bank of Scotland — RBS (Великобритания),

- Barclays (Великобритания),

- Union Bank of Switzerland — UBS (Швейцария).

Частные трейдеры не имеют дел с маркет-мейкерами напрямую. На так называемом «розничном форексе» ликвидность обеспечивают брокеры и дилеры.

Не разглашается, как работает механизм. Известно, что примерно с 2015 года сотни форекс-брокеров всего мира объединены в единую сеть через так называемых «агрегаторов ликвидности». Теоретически все спекулятивные сделки частных трейдеров должны мгновенно находить контрагента. Сегодня позиции на миллионы долларов открываются в течение секунды. Однако при этом остается тайной, все ли сделки выводятся на контрагентов. Вероятно, мелкие объемы остаются внутри форекс-брокера.

Таким образом, на «розничном» форексе маркет-мейкерами выступают агрегаторы ликвидности. При сделках малых объемов — сами брокеры.

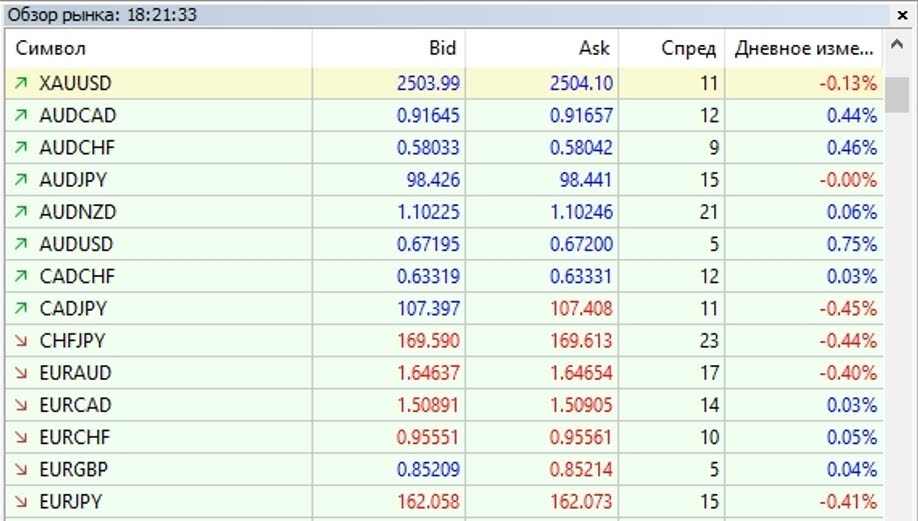

Оценить ликвидность, которую способен обеспечить конкретный форекс-брокер, можно тем же способом, что и на бирже. Во время активных европейской и американской торговых сессий котировки в списке инструментов должны меняться часто: несколько раз в секунду.

В терминалах для торговли на форексе также предусмотрен биржевой стакан. Получится посмотреть и объемы. Однако эта информация вспомогательная. Никогда не ясно, какое количество заявок и какие объемы показываются: для конкретного форекс-брокера, нескольких или для агрегатора.

Ликвидность в трейдинге криптовалют

Ликвидность в трейдинге криптовалютами разная в зависимости от объемов торгов. Централизованные биржи, такие как Binance или Bybit, официально заявляют, что пользуются услугами маркет-мейкеров. Список поставщиков ликвидности публикуется на сайтах площадок.

На криптобиржах можно торговать и фьючерсами, но 80% сделок происходят с реальным активом. При покупке трейдер становится собственником. На крупных биржах примерно по 50 монетам сделку в объеме, эквивалентном 100,000 USDT, получится провести в течение нескольких секунд. Ликвидность в трейдинге и низкие спреды гарантируют маркет-мейкеры.

Иная ситуация на децентрализованных биржах. Их преимущество — в полной анонимности транзакций. Однако, покупая не самую популярную монету, контрагента можно дожидаться в течение многих минут. При этом исполнение по заявленной цене не гарантировано. Возможно, что на децентрализованных биржах также присутствуют маркет-мейкеры, но об этом нет официальной информации.

Виды активов по типу ликвидности в трейдинге

Какой-то актив получится продать за секунду в любой момент. Для ряда инструментов контрагента можно не дождаться в течение всей сессии. Таким образом, рынки бывают высоколиквидными, среднеликвидными и низколиквидными.

Ликвидными активами являются:

- до 50 валютных пар на форексе, включая популярные кросс-курсы;

- акции топ-20 российских компаний;

- акции нескольких сотен американских эмитентов;

- фьючерсы на нефть и золото;

- биткоин.

Среднеликвидные активы в объеме миллион долларов получится продать в течение нескольких минут. В их числе:

- экзотические валютные пары на форексе, например, исландская крона к евро;

- бумаги российских эмитентов за пределами топ-100;

- до 5000 акций компаний США;

- опционы на зарубежных биржах;

- фьючерсы на ходовые товары (газ, зерно, металлы);

- популярные альткоины.

Низколиквидные активы можно вовсе не продать в течение торговой сессии. Либо цена на них будет на десятки процентов выше рыночной. Примеры финансовых инструментов с низкой ликвидностью в трейдинге:

- акции «третьих эшелонов»;

- непопулярные фьючерсы (лес на распил, бычки на откорм);

- опционы на Московской бирже;

- экзотические альткоины.

Как связана ликвидность в трейдинге и торговля на рынке

Ликвидные активы — это основной источник профита в биржевой торговле. Если котировки меняются лишь несколько раз в минуту, с таким инструментом лучше не связываться. На что влияет низкая ликвидность в трейдинге:

- Спред. Разница между ценой покупки и продажи будет выше для непопулярных инструментов. Но это не главный недостаток. Расширение спреда по неликвидному активу может привести к преждевременной срабатыванию стоп-лосса, а также не позволит закрыть сделку по тейк-профиту.

- Проскальзывание. По инструментам с низкой ликвидностью может не найтись встречных заявок по нужной цене. Тогда сделка откроется по условиям контрагента, чей ордер присутствует в биржевом стакане. Цена будет хуже рыночной.

- Скорость исполнения. Быстро дейстовать важно при распродаже актива в кризисной ситуации. В такой ситуации можно вовсе не найти покупателей на акцию второго эшелона или на непопулярный альткоин.

Заключение

Ликвидность в трейдинге формируется по разному на биржах и на рынке форекс. Скорость открытия и закрытия сделок зависит от активности маркет-мейкеров. При низкой ликвидности у трейдера более высокие издержки и значительные риски на преждевременное срабатывания стоп-лоссов в результате расширения спреда.