Паттерн «двойное дно» в трейдинге считается одним из основных для технического анализа ценовых моделей. С его помощью трейдеры вычисляют момент смены тренда, позволяющий открывать прибыльные сделки. В этой статье мы подробно расскажем об особенностях формации и том, как применять ее на практике для улучшения торговых результатов.

Паттерн «двойное дно» и его ключевые характеристики

Для понимания того, что значит «двойное дно» в трейдинге, сперва обозначим – это графическая фигура, которая образуется в результате нисходящего движения ценового курса. При этом важно, чтобы сформировался локальный минимум, который выступает дном для текущего рыночного цикла.

Образование такого минимума, как правило, объясняется высокой активностью покупателей на соответствующем уровне цены. Зачастую подобные формации встречаются на психологических, либо исторических уровнях поддержки и сопротивления. Однако это не обязательное условие, иногда достаточно и обычной активности крупного покупателя актива.

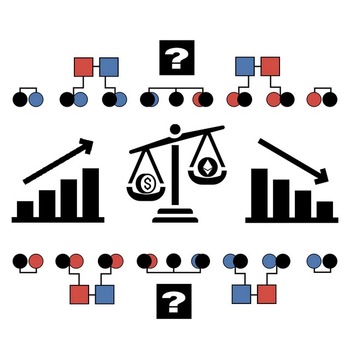

Когда образуется первый минимум, цена начинает расти, что отображается на графике локальным пиком. Однако в краткосрочной перспективе она снова опускается примерно на уровень минимума. В данной ситуации происходит ретест дна. В результате образуется графический паттерн, который напоминает латинскую «W».

Понятно, что фигура «двойное дно» в трейдинге означает разворот, однако необходимо дождаться, пока оно окончательно сформируется. Само по себе единичное «дно» к паттернам разворота не относится, после него цена всегда может опуститься до более низкого уровня поддержки.

Как работает паттерн «двойное дно»?

Во время своего формирования паттерн «двойное дно» не так отчетливо виден на графике, как в готовом виде. Ввиду этого у начинающих трейдеров возникают проблемы с оценкой тренда. Однако понимание основных характеристик и составляющих фигуры упрощает работу с ней. Всего в паттерне есть три ключевых аспекта.

Первый минимум. Под ним подразумевается первый момент отскока цены в направлении роста. На этом этапе рынок выполняет локальный разворот с образованием свинг-лоу. Такую формацию легко спутать с коррекцией медвежьего тренда, поэтому необходима дополнительная проверка.

Линия выреза. В период коррекции уровень цены доходит до линии сопротивления, после чего снова снижается для тестирования новой поддержки. Локальная точка сопротивления и является линией выреза.

Второй минимум. После коррекции на медвежьем рынке продавцы, как правило, проводят ретест линии поддержки. Если котировки опустятся ниже первого минимума, с высокой вероятностью «двойное дно» не сформируется. Если же сопротивление не пробито, сформируется указанная выше «W». Однако это еще не значит, что можно безрисково заходить в рынок для отработки сигнала.

Важное условие для открытия ордера – переход цены через линию выреза. Когда цена отскакивает от второго минимума, она все еще может вернуться к нему в краткосрочной перспективе, что свидетельствует о силе медведей.

Если же локальное сопротивление пробито, можно говорить, что инициативу перехватили покупатели – это благоприятное условие для входа в рынок. Восходящее движение подкрепляется волной трейдеров, которые встают в лонг, уверенные в сильном восходящем движении.

Практическое применение паттерна «двойное дно»

При использовании паттерна «двойное дно» в трейдинге особое внимание уделяется целям для фиксации прибыли и риск менеджмента. Ордер тейк-профит рекомендуется выставлять на уровне от точки входа, не превышающем расстояние между локальными дном и максимумом в рассматриваемой формации.

Ордер стоп-лосс, как правило, устанавливается чуть ниже уровня поддержки, на котором образовалось двойное дно. Если он будет пробит, паттерн перестает действовать. В некоторых случаях отскок от второго дна встречает сильное сопротивление из множества заявок на продажу. По итогу может образоваться «тройное дно» – еще один разворотный паттерн.

Чуть более рискованный вариант стратегии – вход в лонг не дожидаясь образования второго дна, на уровне чуть ниже первой локальной вершины. Условия для установки ордеров стоп-лосс и тейк-профит такие же, как и в описанном выше случае.

Пользоваться фигурой «двойное дно» в техническом анализе можно практически всегда при ее обнаружении на графике во время медвежьего тренда. Максимально благоприятные условия складываются, когда в нисходящей тенденции наблюдается перепроданность. Ее можно определить благодаря индикаторам технического анализа – RSI, стохастику и тому подобным.

В некоторых случаях возможно формирование второго дна на уровне ниже первого. Это объясняется попытками продавцов пробиться еще ниже локального минимума. Однако если цена все же отскакивает от второго дна, формация считается состоявшейся. То есть, есть смысл наблюдать за подобными ситуациями.

Этот нюанс важно учитывать тем, кто планирует торговать в шорт после небольшого пробития второго дна. Очередной отскок может вызвать панику среди медведей, которые начнут закрывать свои позиции, что чревато большими убытками при открытии шорт-ордера. При торговле в лонг рекомендуется изучать RSI – наличие бычьей дивергенции усиливает сигнал на покупку.

Преимущества использования паттерна «двойное дно»

Среди основных преимуществ формации «двойное дно» в трейдинге в первую очередь выделяется надежность сигналов. Она подтверждается высокой статистической вероятностью успеха при использовании паттерна на практике. За счет его специфики трейдеру легко проверить состоятельность потенциальной сделки еще перед входом в нее.

При этом формация позволяет войти в восходящий тренд на ранних этапах его образования, что сулит высокую прибыль. Однако трейдеру важно контролировать риски и выставлять фиксированные цели по доходу.

Также фигура «двойное дно» в трейдинге универсальна и применяется для торговли большинством существующих активов. Ее активно применяют не только в Форексе или акциях, но и, например, для эффективного анализа криптовалютных рынков. При этом паттерн прост в освоении и пользоваться им могут даже начинающие трейдеры без специфических знаний или опыта.

Ограничения и риски паттерна «двойное дно»

Приступая к работе с паттерном, стоит учитывать несколько факторов и рисков:

- Время. Зачастую формирование фигуры «двойное дно» на графике в трейдинге занимает много времени. Это требует от трейдера терпения, а также регулярного мониторинга положения дел на рынке. Подход лучше показывает себя в долгосрочных инвестициях.

- Ложные торговые сигналы. Паттерн может выдавать стратегии разворота, которые в конечном счете оказываются убыточными. Чтобы максимизировать примеры успешных сделок, рекомендуется не пользоваться формацией в условиях высокой волатильности на рынке для краткосрочной торговли, а также при наличии сторонних негативных факторов.

- Влияние новостного фона. Формирование паттерна на графике не гарантирует того, что цена пойдет в нужную сторону. Настроения инвесторов могут резко поменяться на фоне каких-либо новостей и событий, например – активности крупного игрока.

Итоги и рекомендации

Выше мы разобрали, что означает «двойное дно» в трейдинге и как им пользоваться для заработка. Он относится к проверенным методам торговли, которые стабильно приносят прибыль при следовании всем описанным выше рекомендациям и тщательному анализу объемов торгов и прочего происходящего на рынках.

Не стоит ограничиваться одной фигурой технического анализа ценовых движений – изучайте и другие торговые паттерны на нашем сайте. Также делитесь своим мнением о тех или иных фигурах в комментариях под статьей.

FAQ по паттерну «двойное дно» в трейдинге

Что значит паттерн «двойное дно» в трейдинге?

«Двойное дно» – графическая фигура, позволяющая определить момент разворота текущего нисходящего тренда в противоположном направлении. С ее помощью можно зарабатывать на росте котировок того или иного актива.

Как распознать фигуру «двойное дно» на графике?

Паттерн представляет собой два локальных минимума, которые находятся примерно на одном и том же уровне. Между ними наблюдается пиковое значение цены. Завершается паттерн при пробое промежуточного максимума вверх. В результате на графике вырисовывается буква «W».

Какие стратегии торговли используют паттерн «двойное дно»?

Работа с рассматриваемой формацией зачастую подразумевает вход в лонг при пробое промежуточного пика. Стоп-лосс при этом устанавливается под вторым минимумом. Фиксировать цели в этом торговом плане рекомендуется на уровне, который равен высоте между дном и промежуточным максимумом.

Какие риски связаны с использованием паттерна «двойное дно» в трейдинге?

Среди основных рисков – ложные сигналы по паттерну, а также непредвиденное влияние на котировки внешних событий и новостного фона. Чтобы минимизировать их, не рекомендуется торговать по «двойному дну» в периоды высокой волатильности рынка, а также при наличии прочих негативных факторов.

Чем отличается паттерн «двойное дно» от других разворотных паттернов, таких как «двойная вершина»?

Паттерн «двойная вершина» диаметрально противоположен «двойному дну». Если во втором случае торговля идет в лонг, то в первом сделка открывается в шорт. Сама формация на графике напоминает букву «M» и указывает на смену бычьего рынка медвежьим. Формацию «двойная вершина» можно использовать негативного новостного фона, когда наблюдается паника на рынке и люди стремятся продать тот или иной актив.