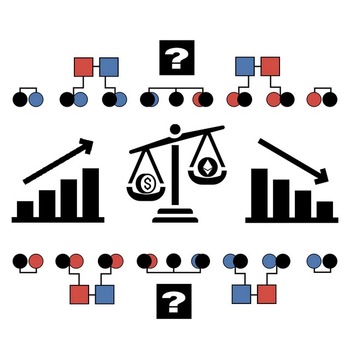

Скептицизм Уоррена Баффетта в отношении bitcoin встретил жесткую критику со стороны многих инвесторов. Среди них Марк Андреессен - один из самых влиятельных инвесторов Силиконовой Долины.

Главный редактор портала Business Insider Генри Блоджет попытался разобраться: Почему Оракул из Омахи так не верит в криптовалюту.

Баффетт о биткоинахВ интервью телеканалу CNBC глава и основатель фонда Berkshire Hathaway Уоррен Баффетт сообщил, что не разделяет эйфории вокруг криптовалюты.

Он заявил, что не понимает ажиотажа вокруг валюты. "Держитесь от нее подальше. Говоря упрощенно, это мираж денег. Это метод передачи денег, но не сами деньги. Перевод денег при помощи bitcoin и то обстоятельство, что вы можете делать это анонимно, делают актив привлекательным. Но не более того", - заявил Баффетт.

"Я бы сравнил bitcoin с очень быстрым банковским заказом наличных денег", - добавил он. "В целом я фундаментально не понимаю сути bitcoin и того, как эта валюта функционирует в природе", - отметил Баффетт.

Уоррен Баффетт vs Марк АндреессенМарк Андреессен, услышав слова Оракула заключил - "Баффетт седой старикан, который гнобит технологии, в которых он ничего не понимает"

Несмотря на то, что в конце 90-ых сам Баффетт признавал, что "ничего не понимает" в современных технологиях и по этой причине держался подальше от пузыря доткомов, Блоджет считает, что всемирно известный инвестор знает достаточно о секторе высоких технологий для того, чтобы решить стоит ли туда вкладывать туда средства или нет.

Блоджет пишет: "Мне кажется, Баффетт имеет прекрасное представление о том, что из себя представляет Bitcoin".

Баффетт назвал криптовалюту "миражом", не потому что он слишком старый для современных технологий, как думают многие. Дело в том, что Оракул понимает, что внутренняя стоимость Bitcoin в существовании которой фанаты криповалюты уверены, есть только в мыслях у владельцев биткоинов.

Ссылки по темеИстория bitcoin и причины нестабильности валютыЭто конечно не значит, что, по мнению Баффетта, цена на bitcoin должна рухнуть, либо что каждый, кто спекулирует криптовалютой, является идиотом. Это означает, что Баффетт не думает, что у bitcoin есть внутренняя стоимость. Цена на криптовалюту может прыгать от $0,01 до $1 млн. При этом, по мнению инвестора, обе цены будут совершенно оправданны.

По мнению Блоджета, чтобы понять, почему Оракул старается не инвестировать в современные технологии, нужно вспомнить его замечательную ноябрьскую статью 1999 г., опубликованной в журнале Fortune. В ней Баффетт отчетливо определил причины, почему стоит избегать инновационных технологий.

Во-первых, относительно ограниченная долговечность и защищенность конкурентного преимущества технологий

Во-вторых, сложно заранее определить победителей на рынке и приобрести их акции за разумную стоимость.

И здесь конечно можно сказать, что Баффетт просто ничего не понимает в современных технологиях. Однако вернее будет сказать, что Оракул не понимает не технологии, а ту цену, которую инвесторы готовы отдать за них.

Ниже приведен отрывок из этой статьи. Кстати, она была опубликована за 5 месяцев до обвала рынка доткомов.Я думаю, что стоит взглянуть назад и обратить внимание на те производства, которые появились намного ранее: автомобильная промышленность и самолетостроение. Например, автомобили: у меня целый список производителей легковых машин и грузовиков, которые находились в этой стране. В одно время автопроизводители были в Беркшире и Омахе. Естественно, я их заметил. Тем не менее, была еще целая телефонная книга других компаний.

В индустрии, которая играет огромнейшую роль в нашей жизни, всего было где-то 2 тыс. автокомпаний. Если бы в первые дни появления машин на рынке вы могли предвидеть дальнейшее развитие этой отросли, вы бы сказали "Вот он путь к богатству!". Но что мы видим сейчас в 90-е? После корпоративных войн, которые продолжаются и сейчас, мы видим три автопроизводителя - и те не "отпад" для инвесторов. И это промышленность, которая оказала огромнейшее влияние на Америку, а также сильнейшее влияние, хоть и ожидаемое, на инвесторов.

Иногда, кстати, намного проще в эти в периоды выяснить кто проиграет на рынке. Вы могли бы понять значимость автомобилей, когда они появились, тем не менее, было бы достаточно сложно определить те компании, которые принесли бы вам деньги. В то время было одно очевидное решение, которое вы могли бы принять (иногда лучше перевернуть все с ног на голову) лучше было вложить средства в лошадей (Short horses). Честно говоря, я разочарован, что семья Баффетт не занималась лошадями. И у нас действительно не было никакого оправдания: живя в Небраске, мы могли очень легко занимать лошадей и избежать "короткое сжатие"

Популяция лошадей в США

1900: 21 млн

1998: 5 млн

Другой развивающийся бизнес первой четверти этого века, кроме автомобильной промышленности, было самолетостроение. Отрасль, чье блестящие будущее вызывало слюну у инвесторов. Рассмотрев авиапромышленность США в период с 1919-1939, я насчитал около 300 компаний. Из них лишь горсть дожила до сегодняшних дней. Среди авиапроизводителей в США были компании "Небраска" и "Омаха", две компании, которые местные жители вряд ли выберут.

Перейдем к банкротству авиапроизводителей. Вот список 129 компаний, которые в последние двадцати лет объявили о банкротстве. Continental была достаточно умна, сумев удвоить этот список . По состоянию на 1992 год - с того времени ситуация на рынке начала улучшаться, - прибыль, заработанная авикомпаниями США с времен рассвета авиации равна нулю. Абсолютному нулю.

Взвесив все, я понял, что хотел бы оказаться в Китти Хоук в 1903 году, когда Орвилл Райт в первый раз в истории поднялся в воздух на своем самолете. Если бы я был достаточно прозорлив и у меня хватило бы духа, я должен был бы ради будущих капиталистов сбить его самолет. Я имею в виду, что даже Карл Маркс не нанес капиталистам такого ущерба, как Орвилл.

Я не буду останавливаться на других привлекательных видах бизнеса, которые изменили нашу жизнь, но, в то же время, оставили без вознаграждения инвесторов, к примеру, телевидение и радио. Но извлек один урок: ключ к успешному инвестированию заключается не в оценке того, как предприятие изменит нашу жизнь и не в оценке роста компании, а в определении конкурентного преимущества предприятия и, прежде всего, срок существования этого преимущества. Продукты и услуги, которые имеют сильные конкурентные преимущества, являются привлекательными для инвесторов.