В оценке происходящего в финансовой сфере нет единства. Некоторые утверждают, что ничего особенного не происходит — идут эволюционные перемены. Кто-то говорит, что надвигается волна трансформации, которая изменит рынок до неузнаваемости. Вам какая точка зрения ближе?

Волна, как мне кажется, есть. Просто, как это бывает в реальности, когда волна идет издалека, не очень хорошо видно, какая она. Чем ближе, тем она выше. А потом уже от нее не убежишь, если замешкался. Эта волна приходит в разные индустрии. И сегодня настала очередь финансовых услуг, банкинга, в первую очередь — банкинга розничного и банкинга малого и среднего бизнеса.

Если проводить аналогии с другими индустриями, которые уже столкнулись с этой волной, то, в первую очередь, вспоминается телеком. То, что сегодня происходит с банками, очень похоже на происходившее с телекомом последние пять-семь лет.

Телеком в глазах потребителя сегодня — это набор скучных, почти не отличающихся друг друга услуг нескольких компаний с огромным уровнем проникновения, когда каждый имеет уже по нескольку сим-карт. Рынок расти перестал. Потребление классических телеком продуктов и услуг — голосовой связи, смс-сообщений — стремительно падает. Эта модель подорвана появлением большого числа различных альтернатив — мессенджеров, социальных сетей и прочего.

Телеком прозевал или не смог возглавить эти изменения. Сейчас телеком-компании пытаются искать себя в различных отраслях — в медиа, в рекламе, даже в финансовых услугах. Но их основной бизнес стремительно падает.

При этом, цифровые данные все равно передаются через них, через телекомы…

Да, данные передаются через них. Но телекомы стали трубой или коммодити.

А трубе мало достается?

Трубе достается гораздо меньше, чем раньше. Из продуктов, которые были популярны ранее, у них остается, практически, один продукт — это data, данные. И передача данных стоит все дешевле.

Банки также превращаются в трубу — в расчетную трубу, по которой ходят деньги. Меняется сам механизм посредничества, появляется много альтернативных моделей. У банкиров сегодня есть возможность, посмотрев на опыт других индустрий, попытаться осмыслить надвигающуюся угрозу, надвигающиеся изменения. И попытаться найти своё новое место под солнцем.

Традиционная модель, связанная с наличием большого числа отделений, приносит убытки, это огромные издержки, при этом банки страдают от неэффективности, от низкой рентабельности. И это лишь вопрос времени, когда те или иные игроки новой экономики начнут реально занимать значимую долю этого рынка.

Безусловно, пока в пользу банков играет довольно жесткое регулирование этой отрасли. И здесь процесс идет не так стремительно, как мог бы. Но он все равно идет. Это хорошо чувствуют и регуляторы, и ведущие банки. Есть ощущение надвигающихся глобальных тектонических изменений.

Наверное, это естественно, все должно измениться лет через пятьдесят…

Какие пятьдесят лет?! Все изменится уже через несколько лет. Изменения происходят непрерывно каждый день. Мы живем в ускоряющемся мире. Не отстать от этих изменений — это уже сегодня один из самых больших вызовов. Впрочем, многие банкиры считают, что их это обойдет, не коснется.

При этом, банковские услуги не менялись по сути, как говорится, уже несколько сотен лет: взять в долг, сохранить деньги... Может быть, потребитель так и продолжит обращаться в банки за этими базовыми услугами?

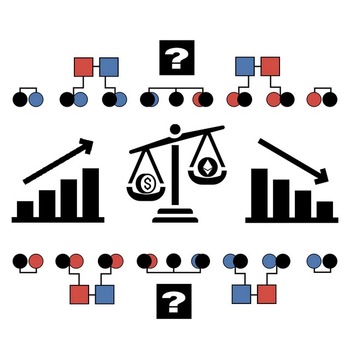

Дело в том, что он сможет обратиться за теми же услугами, но уже не в банки. В том, что касается платежей, никто, наверное, уже не будет возражать, что в этой области произошли глобальные изменения. Платежи, расчеты в целом многократно ускорились. Ситуация уже в двух шагах от того, что можно будет рассчитываться децентрализовано, без посредника. Понятно, что есть провайдеры этих услуг, платформы, но прежний финансовый посредник уже не нужен. Уже не нужно идти в банк, чтобы друг другу переслать деньги, достаточно мобильного приложения или сайта в интернете, есть уже тысячи способов. Мелкие платежи уже активно «откусываются» у банков.

Второй вид традиционных банковских услуг — это кредитование. Сегодня уже существуют альтернативы, например, р-2-р кредитование, которой становится все более значимо. Можно спорить по поводу того, насколько оно эффективно, какие за ним стоят риски, но это развивается.

Есть мнение, что банки сумеют перехватить инициативу, научатся всему тому, что умеют сегодня альтернативные кредиторы…

Я и не говорю, что банки обязательно должны проиграть или вообще исчезнуть. Но останется тот, кто сумеет освоить эту модель, возглавить это движение. Никто уже не сомневается, что это движение есть, что, со временем, оно будет приобретать все больший масштаб. Победит тот, кто возьмет эти модели на вооружение.

Получается, что телекомам надо было вкладываться в развитие мессенджеров?

Да, а они их полностью прозевали. И социальные сети тоже. Должно было произойти изменение их бизнеса, а они проспали.

Мессенджер WhatsApp был куплен социальной сетью Facebook за $22 млрд в 2014 году. Тогда эта оценка многим показалась завышенной. Для сравнения с рынком традиционных телеком-операторов США: Facebook приобрел сервис за сумму, равную 10% рыночной капитализации AT&T, 5% Verizon, 50% капитализации Orange или 75% капитализации T-Mobile.

Сообщения WhatsApp фактически могут заменить собой традиционные текстовые сообщения: для их отправки не требуется связь с оператором, но только интернет-подключение, причем даже медленное. WhatsApp в мире использует чуть больше 1 млрд человек. К 2020 году это могут быть 1,3 млрд человек. К этому времени каждый из пользователей сервиса будет приносить Facebook $4 доллара в год, оставаясь при этом бесплатным. В планах сервиса — экспансия в b2c-сегмент.

Капитализация PayPal выше, чем капитализация Дойче Банка со всей его стопятидесятилетней историей. Это уже реальность.

Действительно ли сильно меняется потребитель? Поколение миллениал, о котором так любят писать и говорить на Западе, на самом деле так отличается от нас, более старших?

Конечно отличается! Ценности поколения Y, которому сейчас в районе восемнадцати-двадцати лет и меньше, и поколения Х, к которому мы с вами относимся, разные. У поколения Y есть ценность — время. Это мы с вами можем упоительно тратить его на беседы с друзьями, чтение философских книг, просмотр "зомби-ящика" и прочее. Для «игреков» время представляет собой самостоятельную ценность. Любая услуга, которая позволяет время сэкономить, соответствует этой базовой ценности.

Еще поколение Y ожидает немедленного вознаграждения, они не готовы ждать. Причем, они не ожидают какого-то глобального вознаграждения, но им нужно хоть что-то, но прямо сейчас. Это может быть лайк, может быть бейдж или какой-то *значок*. Нами это зачастую воспринимается как "странность", но это просто их ценности. Они другие.

В кризис 2007 – 2008 г.г. было много ожиданий, что потребители отвернутся от «плохих больших банков». Возникло много необанков, которые грозились «порвать» отрасль напополам. Не получилось. Массового перехода не произошло.

Не произошло, но происходит. Этот процесс оказался не таким быстрым и лавинообразным. Но произошло вот что. Операционные затраты Рокет-банка, например, намного ниже затрат усредненного классического банка. Вопрос в том, когда эти банки наберут масштаб и вес. Но операционно эти банки интересны уже сейчас.

«Открытие» выкупил 100% Рокет-банка у основателей стартапа и фонда Runa Capital в апреле этого года. Покупке предшествовал отзыв лицензии у банка «Интеркоммерц», который до декабря 2015 года осуществлял услуги расчетного центра Рокет-банка. «Рокет» заключил партнерство с «Открытием» в конце 2015 года. Внутри группы «Открытие» инновационный банк работает как отдельное подразделение. В будущем виртуальные сервисы компаний могут быть интегрированы между собой, говорят в «Открытии».

При переходе на базу «Открытия» сервис сохранил клиентскую базу, и сейчас она прирастает около 6 тыс. клиентов в месяц. Сервис предлагает 1% кэшбека на оплату покупок картой (раньше — 1,5%), начисление 8% годовых на сумму на счете, возможность денежных переводов без реквизитов и чат со службой поддержки. Запустился в 2013 году.

Что сегодня банки делают в онлайне? По сути, они там продают все те же офлайновые классические продукты. И все их бэкофисные процессы — такие же классические, да еще и с бумажным документооборотом. А все эти новые компании изначально проектируют свои процессы как цифровые — от начала до конца. И их продукты — end-to-end цифровые. Даже если вам в конце процесса выдается физическая банковская карта, все процессы по ее выдаче — цифровые. Сегодня мы считаем, что у «Открытия» есть шанс — это воспроизвести, но уже в масштабах большого банка.

Еще раз, я не считаю, что стартап-компании убьют банки. Но все это должно заставить банки измениться. Те, кто успеет измениться, останется на рынке.

Сейчас необанки за рубежом продолжают создаваться с завидной регулярностью. В России таких проектов и было крайне мало, а сейчас они и вовсе перестали появляться. Всех можно пересчитать по пальцам одной руки: Рокет-банк, Тач-банк, Инстабанк, который закрылся недавно. Разве что, ТКС можно назвать как состоявшийся и успешный необанк…

Тинькофф банк — это очень интересный пример. Я бы обязательно еще «Точку» назвал, также входящую теперь в ФК Открытие. Это полностью цифровой банк, внутри большой финансовой структуры. Многие банки сейчас пытаются или хотят мигрировать в этом направлении. Но не у многих это получается.

Наверное, но новых проектов не появляется. Как-то грустно все.

У банка, как у бизнеса, сегодня очень низкий мультипликатор, в лучшем случае — единица к капиталу. Онлайновые банки имеют совсем другие мультипликаторы, сравнимые с ИТ или даже стартап индустрией. Поэтому инвестировать все хотят именно в них. А золотое время классических банков закончилось.

На Западе банки боятся новых компаний — PayPal, Google, Apple, Amazon. У нас им боятся практически некого.

Во-первых, почти все перечисленные компании здесь присутствуют. Есть еще и местные — Яндекс.Деньги или Киви, например. На нашем рынке это принимает иногда удивительные формы в виде терминалов по приему кэша. Но все это определенная альтернатива банкам.

Если в ближайшее время откроют возможность платежей в Facebook или в Whatsapp, то просадка будет у всех банков. Ведь это довольно просто сделать. Поле для банков будет сужаться. И регулятор будет тоже менять свою позицию. Сейчас в России, например, регулятор активно заинтересовался блокчейном, Биг дата и прочими трендами.

Каковы основные тренды в финтехе можно выделить? Например, сейчас очень много разговоров об искусственном интеллекте. Развитие этой технологии несет какие-то возможности или угрозы для банков?

Искусственный интеллект (ИИ) несет угрозу для всего человечества. Недаром на Западе существует довольно много фондов, спонсируемых известными ИТ-предпринимателями, которые высказываются решительно против нерегулируемого развития и применению искусственного интеллекта, поскольку, будучи бесконтрольным, он угрожает всей человеческой расе. Если в данный момент это и не угроза существования человечества, то точно угроза привычному образу жизни людей. Что касается банкинга, то сейчас идут активные поиски применения ИИ в области сервиса: вы общаетесь с банком и вам отвечают вполне разумно и понятно. Но общается с вами вовсе не живой человек, а искусственный интеллект.

Недавно я читал статью о том, как искусственный интеллект повторил самостоятельно открытие, за которое ранее была вручена Нобелевская премия. Ученые жизнь положили, чтобы совершить это открытие, а машина сделала это за несколько месяцев.

Как вы относитесь к технологии блокчейн? Одни говорят, что в этой технологии нет ничего принципиально нового – распределенные реестры были известны уже давно. Другие утверждают, что эта технология изменит мир радикально.

Это один из трендов. С блокчейном происходит понятная история. Обычный цикл «хайпа» по Gartner. Сейчас мы в зоне повышенных ожиданий... Системы с возможностью распределенного хранения информации с высокой надежностью действительно известны уже давно. С другой стороны, блокчейн позволяет решить массу актуальных вопросов. Активно идут исследования. Все передовые Центробанки сейчас очень интересуются этой темой. Думаю, скоро увидим реально работающие интересные проекты.

В каких еще областях традиционного банкинга происходят важные события?

В области идентификации. Скоро процедуры KYC (“know your client”) будут выполняться по сетчатке глаза, по рисунку отпечатка пальца и так далее. Будут электронные идентификаторы, которые сделают визиты в офис банка и вовсе не нужными. Уже сейчас есть технологии, которые позволяют точно идентифицировать вас по наговоренному вами отрывку текста. Таким текстом может стать ваше указание, которое будет юридически значимым. Понятно, что здесь регулирование существенно отстает, но это только вопрос времени.

У банков, по сути, есть несколько основных функций. Банк ведет централизованный учет и хранение информации о своих клиентах, деньгах и их движении. С точки зрения технологий, подобных блокчейну, такая информация вполне может храниться в едином распределенном реестре. То есть, эта функция может уйти у банка.

Вторая функция банка — идентификация пользователя. С большой вероятностью функция идентификации отойдет к государству. Потому что именно государство заинтересованно идентифицировать индивидуума на каждом шагу. К тому же проверка KYC точно станет высокотехнологичной. И эта позволит сделать её удаленной.

Остается функция оценки и управления рисками, оценка кредитоспособности и так далее. И здесь на подходе технологии на основе искусственного интеллекта.

И все. Больше за банками ничего не остается.

Вы сказали, что телекомы не смогли увидеть необходимость меняться, не успели. Вы сейчас, вроде бы все понимаете, понимаете, что надо меняться. Но за спиной у банков унаследованные от прошлого системы, на Западе даже специальное слово придумали — «legacy». И они вовсе не приспособлены для быстрых перемен и вообще изменений. Что с этим делать?

Все эти legacy, унаследованные системы, сейчас опоясываются различного рода API. Банки превращают эти старые системы в трубу своего рода. Тренд с открытыми API будет, с одной стороны, купировать проблему и отделять старые системы от новых. А с другой стороны, он будет тормозить замену этих систем. Это такая довольно двойственная история.

В мире сейчас появляется много инициатив, например, Open bank platform в Великобритании, которые направлены на унификацию банковских систем. В Англии это было сделано, чтобы клиенту было легче менять банк. Вам ничего это не напоминает? Мне это сильно напоминает историю о "телефонном рабстве" со сменой оператора с сохранением телефонного номера.

Legacy системы могут быть опутаны API, но что делать с самими банками? Это иерархические, забюрократизированные и очень медленные структуры.

Посмотрите на «Точку». Это банк. Он существует в качестве филиала внутри банка «Открытие». Он живет совершенно своей жизнью. И у них своя культура. В «Точке» есть элементы холократии, нет многочисленных уровней управления, всё делается по agile.

Модели управления меняются. Меняются модели разработки систем, появляется agile, scrum и другие подобные подходы. Это уже массовое явление. И это явление проникает во все уровни банка. Появляется понимание, что надо менять модель принятия решения, модель создания продукта, модель управления банком в целом.

Классический проектный менеджмент, которому мы учились в MBA, а кое кто и в Партийной школе (шучу), уходит.

В телекоме известен пример, когда один из CEO пересел в общий зал, в open space. И можно над этим смеяться, как над явным перебором. А можно в этом увидеть желание тотально изменить внутреннюю культуру. И это сейчас происходит в очень многих организациях, которые сначала пытаются эти эксперименты отселить в некую лабораторию в стиле Google. Кто-то пытается изначально себя изменить в целом.

Почему в России не получило развитие движение финтех стартапов, которых так много стало во всем мире? У нас их практически нет.

Единичные, точечные примеры есть. Но их крайне мало.

Получается, что банки вынуждены развивать инновации внутри себя, в своих лабораториях.

Мы работаем с множеством инновационных площадок, инкубаторов, акселераторов и тд. Например, в рамках совместной программы с ФРИИ, ищем интересные проекты в смежных областях.

Например...

Например, проекты в области IoT, интернета вещей, которые могут дать интересные результаты. К примеру, уже создаются всевозможные устройства, самостоятельно порождающие платежи. Или датчики и системы мониторинга автоматического контроля залогов и тд

Если говорить про финтех вообще, то для его развития необходимо создание экосистемы, которая привлекала бы стартап-предпринимателей, с одной стороны, а с другой, позволяла бы инвесторам быстрее монетизировать свои вложения. Нужна многогранная бизнес инфраструктура — и, прежде всего, в плане инвестиционного законодательства. Нужно создать варианты различных форм участия в инвестировании, упрощенного и льготного налогообложения, защиты интеллектуальной собственности и т.д.

Вообще, такая экосистема в законченном виде создана только в одном месте — в Силиконовой долине. Есть удачные примеры таких стран, как Израиль, где все это тоже бурно развивается.

Мы же пока находимся на очень ранней стадии и нам ещё очень далеко до бурного роста российского финтеха или венчурного капитализма в целом.